近日,电商SaaS ERP提供商聚水潭向港交所递交招股书,拟香港主板挂牌上市。根据灼识咨询的资料,聚水潭是中国最大的电商SaaS ERP提供商,占据20.7%的市场份额。近年来,头顶各个细分赛道冠军,赴港上市的SaaS企业不在少数,但结局未必尽如人意。前有中国最大的云端HCM解决方案提供商北森控股流血上市,后有中国内地最大的零售云解决方案服务商多点数智正二次递表。那聚水潭会走他们的老路吗?细究其财务及业务数据,一切并不乐观。

3年累亏超过11亿,上市后业绩或下滑

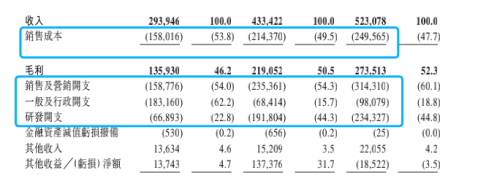

招股书显示,聚水潭2020年、2021年、2022年营收分别为2.94亿元、4.33亿元、5.23亿元;年内亏损分别为3.64亿元、2.54亿元、5.07亿元。

3年累计亏损超11亿,业绩增速从2021年的47.4%降至2022年的20.7%,其中,SaaS产品流水总额增速也从2021年23.86%下滑至2022年的3.3%,增速大幅下滑。在大额投入的情况下,增速还是快速下滑,上市后如果不持续大额投入换增长,负增长致业绩下滑成必然;而持续大额投入,又要到什么时候才能实现盈利呢?关于盈利,招股书中提到,“公司预期未来随着规模扩张仍将继续产生亏损,短期内无法实现盈利”,聚水潭依旧给不出盈利时间表。

增速承压之外,投入产出比失衡同样值得关注。根据招股书披露,2022年比2021年总投入增加了1.86亿元,而SaaS产品销售流水总额仅增加了2427.9万,ROI仅13%,烧钱换量意图明确。

烧钱换量,客户数大增38.1%,但销售额微涨3.3%

对比客户增长情况,销售额的增长困境更加凸显。2022年比2021年客户数增长了1.26万名,同比增长38.1%,但同期SaaS产品流水总额仅增加了2427.9万,增长3.3%。

销售额增长缓慢,或与聚水潭销售模式有关。过去,聚水潭销售以按单计费为主,几年前电商形势大好,大客户充值金额多,年消耗也大。近两年受疫情等多种因素影响,部分大商家单量锐减,年消耗自然大大降低,更有甚者停用ERP软件,选用性价比更优惠的打单软件。且电商ERP行业竞争日益激烈,按单计费金额大幅下调,行业普遍每单从0.1元降低至0.02元,此外ERP服务商纷纷推出了价格更为低廉的包年合作模式,成了大客户的首选。为了应对市场竞争,聚水潭不得不降价优惠,原有大客户消耗变慢、续费低,或许是聚水潭只涨客户数不涨销售额的根本所在。

此外招股书显示聚水潭目前账面预充值负债额12.86亿元,也侧面验证了聚水潭的客户中有大量客户预付金额高,短期内难以消耗。目前,聚水潭贴吧中就有大量客户发帖转让剩余订单量,多是几百万单起,而这些正在寻找买家的客户,或许仍躺在聚水潭的客户列表中,成为4.57万名客户中“闪亮的一员”。如若大量客户提出退款,又会对聚水潭的现金流产生怎样的影响呢?从招股书中我们不得而知。

公司人效低于同行

根据招股书披露,公司员工2947人,对比2022年营收5.23亿,人效只有18万,SaaS公司人工成本普遍较高,但对比中美上市SaaS企业,主要集中在人效30多万这个数字区间,以美国SaaS巨头Salesforce为例,人效维持在35万美元以上,而国内上市SaaS公司,用友在40万元,金蝶在36万元,同行业的微盟、有赞也高于30万元。

招股书中提到,国内外SaaS盈利前一般要亏损15年,聚水潭成立于2014年,过去的9年依靠至少15亿元左右融资款和12.86亿元客户预收款,持续烧钱换量,却还是逐年加大亏损,6年后他能交出盈利成绩单吗?

港股市场低迷,60亿估值过高发行有难度

2023年上半年的港股表现不佳,恒指今年上半年整体下跌3.2%,在全球表现中垫底。根据Wind数据统计,于今年上半年在港股上市的新股中,有15只股上市首日即破发,破发率达48.4%;同时,截至6月29日收盘,亦有15只新股股价低于发行价,其中SaaS概念股北森控股最为惨烈,不仅上演了史上“最迷你IPO”,且上半年北森股价已跌超70%。不仅北森,同赛道的电商SaaS中国有赞,近两年股价持续下跌,截至6月30日收盘,市值仅26亿港元。

港股市场的低迷或许将成为压垮骆驼的最后一根稻草。2020年6月最后一轮融资结束,聚水潭的估值已达60亿,12倍的市销率。过去,资本市场走势良好,对SaaS增收不增利接受度较高,也愿意给出较高倍数的市销率。如今资本市场趋于谨慎,多家SaaS公司流血上市,反观聚水潭亏损严重、盈利无期、业绩承压,现金流紧张,首次冲刺港股会收获怎样的成绩单?值得期待。